代償分割と相続税の取得費加算特例

|

【問】 父が先月、他界しました。相続人は私(A)と弟(B)の2人のみです。父の相続については、私がすべての相続財産(預金と土地で相続税評価額は2億円です)を引き継ぐことになりましたが、弟は何も相続しない代わりに、私が、現金6,000万円と私所有の土地(時価5,000万円)を渡すことにしました。この遺産分割の方法により、私と弟に所得税の課税関係が生じるでしょうか。 |

【回答】

1.結論

現金を代償財産として交付した場合には、所得税の課税関係は起こりません。しかし、不動産等の所有権の移転があった場合には、その移転のときにその資産の時価相当額の収入があったものとして譲渡所得税が課税されます。

2.解説

(1)所得税の課税関係

遺産分割により代償財産を支払う際、金銭を交付した場合には、所得税の課税関係は生じませんが、不動産など金銭以外の資産を交付した場合には、その資産を時価により譲渡したことになります。今回のケースでは、Aさん所有の土地交付時に、AさんはBさんに対して、その土地を時価相当額(5,000万円)で譲渡したことになります。またBさんが将来、その土地を売却する場合には5,000万円が取得費になります。

(2)取得費加算の特例

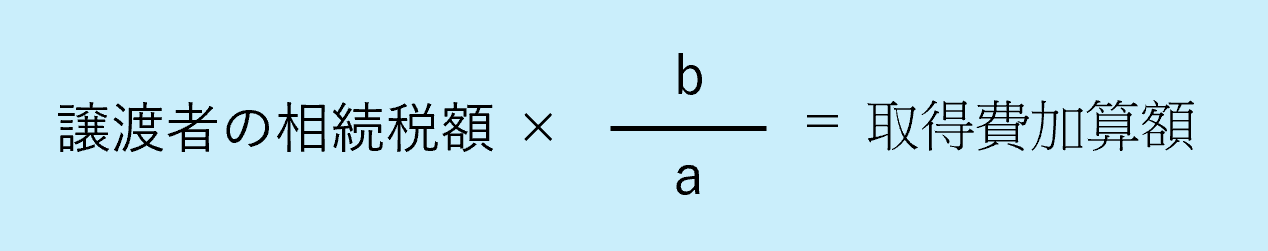

Aさんが代償金として現金6,000万円を用意するために相続により取得した土地を売却する場合には、相続税の取得費加算特例により、譲渡所得の計算上、相続税の一部を取得費として控除することができます(租税特別措置法39条)。相続税の取得費加算特例とは、相続等により取得した土地、建物、株式などの財産を、一定期間内に譲渡した場合、相続税額のうち一定金額を譲渡資産の取得費に加算することができる制度のことをいい、取得費に加算する相続税額は、次の算式で計算した金額となります。

<算式>

a:譲渡者が相続した財産にかかる相続税評価額の合計額(債務控除前)

b:譲渡者が相続した財産のうち、譲渡資産にかかる相続税評価額

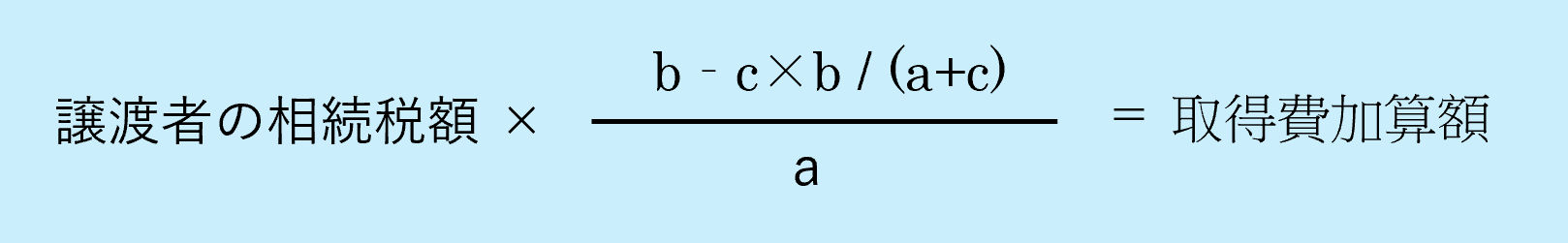

ただし、代償分割を行っている場合にはその計算方法が変わってきます。取得費として控除できる金額が圧縮されるのです。その計算方法は以下のようになります(租税特別措置法通達39−7)。

<算式>

c:支払った代償金

(3)取得費加算額の計算例

| Aさん | Bさん | |

|---|---|---|

| 土地 b | 150,000 | |

| 土地以外の財産 | 50,000 | |

| 代償財産 c | ▲50,000 | 50,000 |

| 代償金 c | ▲60,000 | 60,000 |

| 課税価格 a | 90,000 | 110,000 |

| 相続税額 | 15,030 | 18,370 |

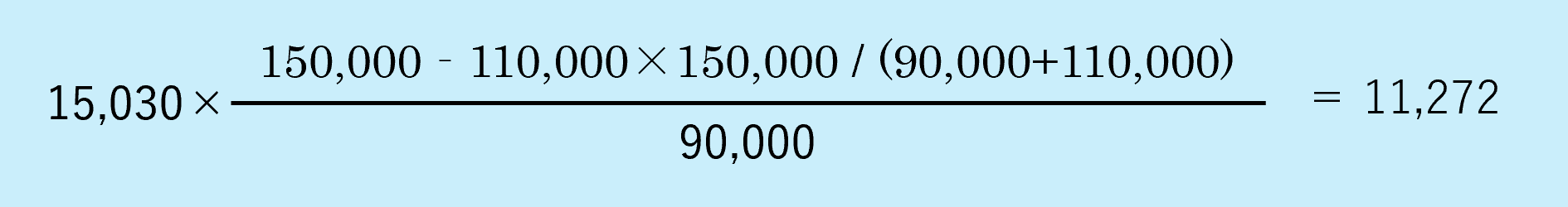

上記計算例で通常通り、取得費加算額を計算すると、15,030×150,000 / 90,000=25,050千円となり、支払った相続税額以上に取得費として控除できることになってしまいます。そこで上記の調整計算が必要になります。具体的な計算は以下のとおりです。(単位千円)

この相続した土地を仮に180,000千円で売却した場合(所有期間5年超、取得費不明、譲渡経費5,000千円)の譲渡税の計算は以下のとおりです。

① 180,000-(180,000×5%+11,272)-5,000= 154,728千円

② ①×20.315%(所得税・住民税・復興特別所得税の合計税率)=31,432千円

当サイトに掲載の文章等の無断転載を禁じます。

全ての著作権は税理士法人タクトコンサルティングに帰属します。

無断使用、無断転載が発覚した場合は法的措置をとらせていただきます。